Tipos de Fondos Mixtos. ¿Cuáles son?

Aunque ya hemos hablado en el pasado de los diferentes tipos de inversiones financieras, en realidad la mayor parte de los inversores concentra su capital en el mercado de renta variable, en el de renta fija o en el mercado monetario. Los mercados de renta fija se dividen, principalmente, en productos de largo plazo, de medio plazo y de corto plazo. Por su parte, como ya sabemos, los mercados de renta variable hoy en día tienen infinidad de subdivisiones. Se puede invertir en ellos por tipo de ubicación geográfica, por clase de sector financiero, por variedad de crecimiento, por grupo de capitalización, por naturaleza de dividendos, etc...

Adicionalmente, existen otras familias de productos que no invierten el 100% de su capital en ningún mercado concreto y que prefieren moverse a caballo entre la renta fija y la renta variable. Se trata de los productos de Renta Mixta. Básicamente, lo que hacen es ponderar una parte de su cartera en Bolsa y el resto posicionarlo en Bonos. El porcentaje de capital destinado a renta variable es dinámico y puede ir siendo adaptado siempre dentro de unos límites inferior y superior. En base a esto, resulta evidente que la renta mixta tendrá mayor volatilidad que la renta fija de corto plazo.

Junto a estas tipologías, existen otros muchos activos que pueden ser considerados inversiones financieras. Ya hemos hablado de ellos en post anteriores, así que hoy los dejaremos al margen. Simplemente mencionar que nos estamos refiriendo a los siguientes: Divisas, Metales, Materias Primas, Energía, Bienes Inmuebles, Arte, etc... Si sois principiantes, os recomiendo que primero empecéis con Bolsa y Bonos. Si os gusta el mundo del trading, ya tendréis tiempo en el futuro de ir haciendo incursiones en otros activos menos conocidos...

Tip: Aquí podéis revisar los diferentes Tipos de Inversiones Financieras

Tipos de inversiones financieras más comunes

Dicho lo anterior, cuando un inversor se acerca por primera vez a los mercados financieros, se encontrará con la duda de si debe invertir en renta variable o en renta fija. Las ubicaciones más convencionales para su capital serán las siguientes.

- Mercado Monetario: se trata de productos para las personas que no desean correr ningún riesgo. La volatilidad es cercana a cero pero, por desgracia, sus rentabilidades también suelen estar por debajo de la inflación. A pesar de todo, siguen siendo contratados en masa por los inversores.

- Renta fija: este mercado suele ser escogido por aquellas personas que consideran que la Bolsa tiene demasiado riesgo y que, por tanto, prefieren tener su capital en un lugar más seguro. Sin embargo, hay que tener cuidado con el producto escogido. Si bien es cierto que la renta fija de corto plazo puede considerarse como refugio, no ocurre lo mismo con la renta fija de largo plazo. La volatilidad de estos últimos fondos es bastante cercana a la de los fondos que invierten en los mercados bursátiles y más de uno puede llevarse alguna sorpresa desagradable al final del ejercicio.

- Renta variable: son los productos estrella cuando hablamos de los mercados financieros. Las rentabilidades anualizadas históricas de doble dígito son el único reclamo que necesitan para atraer a nuevos participantes. Sin embargo, si somos inversores conservadores, debemos tener en cuenta que la volatilidad y el riesgo de estos productos son bastante altos. Además, debido a la infinidad de categorías existentes en este universo, resulta bastante complicado acertar con los fondos ganadores de un ejercicio concreto. En esta tipología no es oro todo lo que reluce.

- Renta mixta: se trata de aquellos productos que invierten un porcentaje de su capital en renta variable y el resto en renta fija. Intentan capturar lo mejor de ambos mundos. La idea es maximizar la rentabilidad (poniendo una pata en Bolsa) y, al mismo tiempo, no elevar demasiado la volatilidad (dejando la otra pata en Bonos). Su público objetivo son tanto aquellas personas que no desean correr un riesgo excesivo en sus carteras como aquellos inversores que no tienen demasiado claro cuál va a ser la evolución de la renta variable durante el futuro próximo.

Básicamente, lo que acabamos de ver son diversas variantes para invertir tanto en Bolsa como en Bonos. La gran mayoría de los participantes en los mercados financieros nunca saldrá de estos tipos de activos. Y, aunque hemos visto que existen inversiones financieras adicionales, tampoco es preciso lanzarse a operar con ellas. Los mundos de la renta variable y de la renta fija son lo suficientemente amplios como para poder obtener rentabilidades más que notables sin necesidad de buscar más allá de sus fronteras. Recordadlo antes de perder más tiempo del necesario...

Tipologías de Fondos Mixtos

Al igual que ocurre con el resto de mercados, en el universo de renta mixta también podemos encontrar varias subdivisiones de fondos. Obviamente, todos tienen en común que reparten su inversión entre renta variable y renta fija. Pero, a partir de ahí, cada uno de ellos sigue una estrategia diferente para generar rentabilidad y, lo más importante, cada categoría tendrá una serie de limitaciones a la hora de posicionar el capital en el mercado bursátil. Es importante tener en cuenta este detalle para adecuar el riesgo de la cartera a nuestro estilo de inversión.

En general, los fondos mixtos suelen tener mayor volatilidad y riesgo conforme mayor es su ponderación en renta variable. Si miramos los productos uno a uno, veremos que esto no es así de forma forzosa, pero a nivel de categoría global se aprecia que es una pauta que se cumple con bastante precisión. Por tanto, si somos inversores conservadores estaremos obligados a tener en cuenta el posicionamiento en renta variable a la hora de seleccionar un producto de renta mixta. Si no hacemos nuestros deberes cuando corresponda, es posible que estemos corriendo más riesgo del que podemos permitirnos.

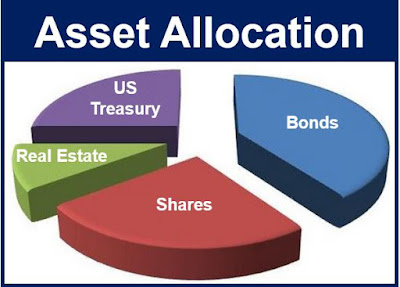

Otra razón para invertir en renta mixta, entre los inversores más agresivos, es la de disfrutar de la ponderación dinámica de estos productos. Con esto queremos decir que hay fondos que, en función de su estrategia, pueden pasar de tener un alto porcentaje en renta variable a reducir dicha ponderación a algo testimonial. Básicamente, lo que estamos haciendo es dejar que sea el equipo gestor del fondo el que decida si, en un momento dado, nuestra cartera debe estar invertida en Bolsa o si, por contra, ha llegado el momento de pasarla a Bonos. En otras palabras, delegamos la decisión del Asset Allocation de nuestra inversión.

(Continuará en la segunda parte: Tipos de Fondos Mixtos. ¿Cuáles son? - 2/3)

No hay comentarios:

Publicar un comentario